Business Highlight Online : 27 กุมภาพันธ์ 2567 ttb analytics มองเศรษฐกิจไทยฟื้นตัวช้า แข่ง “สินค้าจีน” ยาก เผชิญความท้าทายรอบด้าน ประเมินเศรษฐกิจปี 2567 ขยายตัว 2.6%

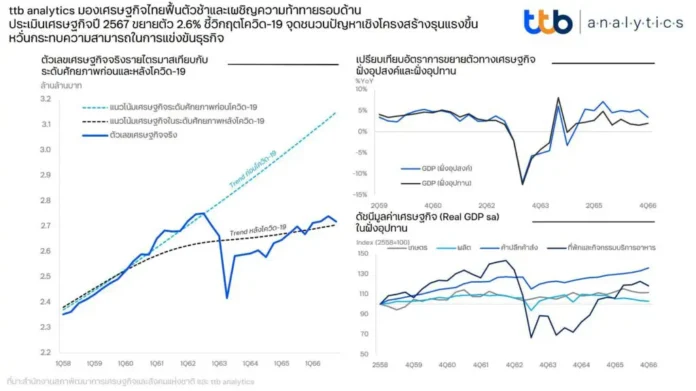

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินว่า แม้ภาพรวมเศรษฐกิจในปี 2566 ที่ผ่านมา ยังพอมีแรงสนับสนุนจากการบริโภคภาคเอกชนตามการฟื้นตัวของภาคการท่องเที่ยว แต่ภาพรวมการใช้จ่ายของภาคประชาชนกลับเห็นสัญญาณเปราะบางขึ้น เศรษฐกิจไทยในปัจจุบันยังไม่กลับสู่ระดับก่อนวิกฤตโควิด-19 แม้ระดับการขยายตัวของเศรษฐกิจในปัจจุบันสามารถปิดช่องว่างผลผลิตได้แล้ว (ช่องว่างผลผลิต หรือ Output Gap หมายถึงส่วนต่างระหว่างการเติบโตของเศรษฐกิจปัจจุบันเทียบระดับศักยภาพ) แต่เป็นการปิด Output Gap เทียบกับระดับศักยภาพใหม่ที่ลดลง กล่าวคือ เศรษฐกิจไทยมักจะมีแนวโน้มชะลอตัวลงเพิ่มขึ้นทุกครั้งหลังเกิดวิกฤต ทำให้เศรษฐกิจในระยะสั้นฟื้นตัวช้ามาก ส่วนในระยะยาวมีแนวโน้มขยายตัวต่ำเฉลี่ยไม่ถึง 2.0% ต่อปี อีกทั้งโมเมนตัมเศรษฐกิจไทยยังฟื้นได้ช้ากว่าหลาย ๆ ประเทศ ซึ่งส่วนใหญ่มีแนวโน้มเติบโตได้ดีกว่าในอดีต

ทั้งนี้ ttb analytics ประเมินเศรษฐกิจไทยในปี 2567 มีแนวโน้มขยายตัว 2.6% ดีขึ้นจากปีก่อนหน้าที่ขยายตัว 1.9% แต่เป็นการฟื้นตัวที่ค่อนข้างเชื่องช้าและยังมีความเสี่ยงรอบด้าน แม้เศรษฐกิจในช่วงต้นปีได้แรงส่งจากการบริโภคและการท่องเที่ยวที่ปรับดีขึ้นตามอานิสงส์ของช่วงเทศกาล แต่แรงขับเคลื่อนให้เศรษฐกิจเติบโตในระยะสั้นอาจมีเพียงการฟื้นตัวของภาคการท่องเที่ยวที่ยังมีความไม่แน่นอนสูง ขณะที่การลงทุนโดยรวมฟื้นตัวล่าช้า รวมถึงการส่งออกมีแนวโน้มขยายตัวได้จำกัด สำหรับเงินเฟ้อปี 2567 มีแนวโน้มต่ำกว่ากรอบเป้าหมาย แต่ยังไม่เข้าสู่ภาวะเงินฝืด โดยคาดว่าอัตราเงินเฟ้อทั่วไปจะอยู่ที่ 0.8% ท่ามกลางการดำเนินนโยบายการเงินที่ตึงตัวขึ้นมาก ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (เมื่อเทียบกับอัตราเงินเฟ้อพื้นฐาน) ของไทยในปัจจุบันอยู่ที่ราว 2.0% ซึ่งสูงกว่าประเทศคู่เทียบอย่างมาเลเซียและเกาหลีใต้ และสูงกว่าสหรัฐฯ ที่ระดับ 1.0%

นอกจากนี้ โครงสร้างเศรษฐกิจไทยเปลี่ยนแปลงอย่างมีนัย หากพิจารณาตัวเลขการเติบโตของเศรษฐกิจที่ยังไม่ได้รวมผลของส่วนเปลี่ยนสินค้าคงเหลือ (Change in Inventory) และส่วนต่างทางสถิติ (Statistical Discrepancy) จะเห็นว่าตัวเลขในฝั่งอุปสงค์ (Demand Side) แตกต่างกับการเติบโตของเศรษฐกิจในฝั่งอุปทาน (Supply Side) อย่างเห็นได้ชัดตั้งแต่ปี 2565 เนื่องจากส่วนเปลี่ยนสินค้าคงเหลือและส่วนต่างทางสถิติมีบทบาทต่อการเติบโตของเศรษฐกิจมากขึ้น สะท้อนจากตัวเลขการเติบโตทางเศรษฐกิจฝั่งอุปทานในปี 2566 ขยายตัวได้เพียง 2.1%YoY ขณะที่การเติบโตทางเศรษฐกิจฝั่งอุปสงค์กลับขยายตัวถึง 4.5%YoY เหล่านี้สะท้อนการปรับตัวของวัฎจักรธุรกิจทำได้ค่อนข้างช้าเมื่อเทียบกับกิจกรรมทางเศรษฐกิจในฝั่งอุปสงค์ที่มีความยืดหยุ่นตามสภาพเศรษฐกิจและพฤติกรรมทางสังคม

ผู้ผลิตในประเทศสูญเสียความสามารถในการแข่งขันจากสินค้านำเข้าจากจีนที่เข้ามาในตลาดของไทย โดยการปรับตัวของโครงสร้างภาคผลิตไทยทำได้ช้าจึงแข่งขันได้ยาก รวมถึงการฉกฉวยข้อได้เปรียบจากระเบียบการยกเว้นภาษีขาเข้าศุลกากรของไทย ส่งผลให้ไทยนำเข้าสินค้าอุปโภคบริโภคจากจีนเพิ่มสูงขึ้นอย่างต่อเนื่องเฉลี่ยสูงถึง 1.3 หมื่นล้านดอลลาร์สหรัฐต่อปี หรือคิดเป็น 20% ของมูลค่านำเข้าจากจีนทั้งหมด ไทยมีการนำเข้าสินค้าจากจีนขยายตัวเฉลี่ยสูงถึง 9.2% ในช่วงปี 2563-2566 คิดเป็นมูลค่าการนำเข้าสูงถึง 7 หมื่นล้านดอลลาร์สหรัฐ ส่งผลให้ไทยขาดดุลการค้ากับจีนสูงสุดเมื่อเทียบกับคู่ค้าสำคัญหรือขาดดุลการค้าราว 3.7 หมื่นล้านดอลลาร์สหรัฐในปี 2566

“ผู้ค้าในประเทศก็เริ่มเผชิญข้อจำกัดจากการที่จีนเข้ามาทำตลาดในประเทศโดยตรง หากพิจารณาตัวเลขหมวดย่อยการเติบโตทางเศรษฐกิจในฝั่งอุปทาน พบว่า กิจกรรมภาคการค้าปลีกค้าส่งในปี 2566 ขยายตัวได้ดีถึง 3.8%YoY สวนทางกับกิจกรรมในภาคการผลิต (Manufacturing) ที่หดตัว 3.2% ซึ่งส่วนหนึ่งจากความนิยมซื้อสินค้าผ่านช่องทางออนไลน์ ผู้ค้าในประเทศเองก็กำลังเผชิญการแข่งขันที่ยากลำบากขึ้น และต้องเผชิญการแข่งขันในประเทศที่รุนแรงขึ้น เนื่องจากความเสี่ยงที่สถานการณ์สินค้าจีนทะลักไทยจะมีแนวโน้มเพิ่มสูงขึ้น (ทั้งมิติของปริมาณและการกระจายไปยังอุตสาหกรรมอื่น ๆ มากขึ้น) จากผลพวงของเศรษฐกิจจีนชะลอตัวและประเด็นด้านภูมิรัฐศาสตร์” รายงานระบุ

Advertisement